Forte captação em crédito reduz potencial de retorno e desafia gestoras em busca por ativos

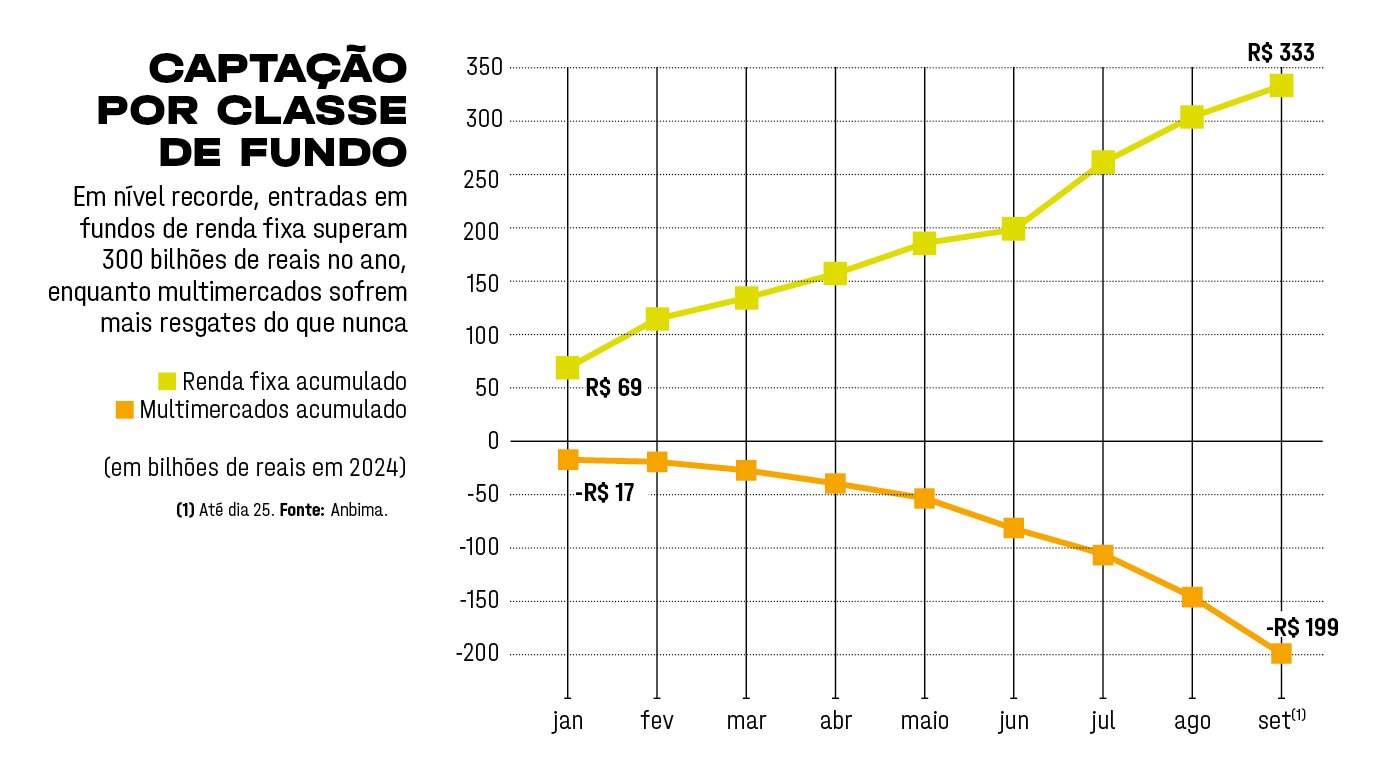

Diante de taxa de juros mais alta e mudanças tributárias, fundos de renda fixa captaram mais de 300 bilhões de reais em 2024 — ingresso nunca visto antes na indústria

Vivian Lee, head de crédito da Ibiuna Investimentos: “Faz tempo que digo que os preços estão altos, mas têm ficado ainda mais altos” (Leandro Fonseca/Exame)

Repórter

Publicado em 18 de outubro de 2024 às 06h00.

Última atualização em 25 de outubro de 2024 às 14h52.

Quando gestores do futuro se debruçarem sobre o mercado brasileiro de investimentos de 2024, uma frente em específico saltará aos olhos: a renda fixa. Nunca entrou tanto dinheiro em fundos de renda fixa como neste ano. O ingresso em 2024 está em 310 bilhões de reais, 30% maior que o antigo recorde de captação, de 2021, segundo dados da Associação Brasileira das Entidades dos Mercados Financeiro e de Capitais (Anbima). O número de contas que investem diretamente em renda fixa no Brasil cresceu 62% nos últimos dois anos, totalizando 71,3 milhões. O produto mais popular é o velho Certificado de Depósito Bancário (CDB), que serve como fonte de capitalização dos bancos e, por isso, possui o seguro do Fundo Garantidor de Crédito (FGC) de até 250.000 reais por CPF. Produtos mais arriscados, como debêntures e títulos isentos de imposto de renda sobre o rendimento, também têm ganhado cada vez mais a preferência dos investidores, dado o potencial de retorno mais alto. “É um momento único em variedade de ativos de renda fixa e participação nesse mercado”, diz Vivian Lee, head de crédito privado da Ibiuna Investimentos.

Os fluxos do mercado têm relação com a dinâmica da taxa de juro, que voltou a subir no Brasil diante de preocupações fiscais e riscos inflacionários. A despeito da queda de juros nos Estados Unidos, onde a economia dá sinais de enfraquecimento, o Comitê de Política Monetária (Copom) aumentou a Selic em 0,25 ponto percentual na reunião passada, para 10,75%. O consenso de economistas é de que os juros subam a 11,75% até o fim do ano. Mas parte do mercado projeta uma elevação de juros ainda mais intensa, podendo até passar de 13,5%. Os juros mais altos, por sua vez, beneficiam os fundos de renda fixa, que possuem títulos com retornos atrelados ao CDI. Por outro lado, tornam mais desafiador o mercado de renda variável.

Gabriel Galípolo, futuro presidente do BC: riscos inflacionários e incertezas sobre saúde fiscal e novo comando da autarquia levam Copom a iniciar ciclo de alta de juros (Elio Rizzo/BCB/Divulgação)

Embora os fundos de ações tenham mantido o volume de investimento próximo de 600 bilhões de reais, a quantidade de investidores está em queda desde 2021, com recuo de 21% de lá para cá, para 8,9 milhões de contas. O jogo tem sido ainda mais difícil nos multimercados, que, mesmo com maior liberdade de alocação, vêm apresentando retornos aquém do esperado nos últimos anos. O resultado tem sido uma contínua saída desses fundos, que neste ano acumulam resgates recorde de 200 bilhões de reais. Pedro Rudge, sócio-fundador da Leblon Equities e vice-presidente da Anbima, pontua ainda que a Lei no 14.754/23, sancionada pelo governo federal em 12 de dezembro de 2023, que instituiu a incidência de come-cotas em fundos exclusivos fechados, intensificou esse movimento. O come-cotas é a cobrança automática de imposto de renda semestral sobre rendimentos de fundos de investimento, reduzindo o número de cotas do investidor e, consequentemente, o efeito dos juros compostos sobre o montante investido. Sem a vantagem tributária, boa parte do investimento foi para fundos de renda fixa ou diretamente para títulos isentos. “É uma combinação que explica bem a migração”, diz Rudge.

Tamanha demanda tem feito até mesmo gestoras de ações ou multimercados se voltarem para a renda fixa. Somente até agosto, o número de fundos de renda fixa havia aumentado em mais de 500, somando 4.092. Em casas maiores, que já tinham estruturas de renda fixa, as áreas de crédito privado são, de longe, as que mais têm captado. Esse é o caso da Ibiuna Investimentos, com 18 bilhões de reais sob gestão. Desse valor, 2,4 bilhões de reais estão alocados em crédito privado, 20% a mais do que no início do ano. A entrada mais expressiva foi em gestoras de grandes bancos, como Itaú, Bradesco e BTG (do mesmo grupo controlador da EXAME), com as captações em renda fixa passando da casa de 20 bilhões de reais no primeiro semestre, segundo a plataforma de informações Quantum. O maior ingresso foi em fundos de renda fixa do BB Asset, que registraram a entrada de 48 bilhões de reais no período.

Apesar da entrada expressiva de investimentos, gestoras como a Ibiuna têm aumentado a cautela na direção do fundo de renda fixa. “Aumentamos a posição em caixa para próximo de 15% do fundo, encurtamos os prazos e estamos dando preferência a ativos líquidos”, diz Vivian Lee. A estratégia visa proteger o fundo de uma eventual abertura dos spreads de crédito, a diferença do valor pago por emissores privados em relação aos títulos do governo. Com a forte demanda por esses títulos, os sprea-ds caíram para perto da mínima histórica. Na média, têm rodado próxima de 1,33% acima do CDI, cerca de 0,5 ponto percentual abaixo do início do ano. Desde maio do ano passado, quando o mercado sofreu com os pedidos de recuperação da Americanas e da Light e um risco de contaminação sistêmica, a compressão média dos spreads foi de 1,2 ponto percentual. Gestores que foram agressivos naquele momento conseguiram retornos significativos, comprando os títulos a preços bem mais baixos que os praticados atualmente. “A compressão dos spreads em 2023 foi puxada pela normalização após os sustos com Americanas e Light. Mas, neste ano, tem ocorrido pela entrada massiva em fundos de renda fixa”, diz Odilon Costa, estrategista de renda fixa e crédito privado da gestora SWM.

Os fundos de renda fixa ganham dinheiro de duas formas. Uma delas é com os pagamentos periódicos das dívidas detidas. A outra é quando o mercado decide comprar por um valor mais alto um título que o fundo já tem, o que gera o fechamento dos spreads --— ou seja, um retorno mais baixo para o comprador. Enquanto a variação da -Selic tem grande efeito sobre os pagamentos periódicos nominais, uma melhora na percepção sobre o risco de crédito ou o aumento da demanda pela classe tendem a favorecer o retorno via fechamento dos spreads.

Mas, no mercado, a percepção é de que os potenciais ganhos com o fechamento dos spreads estão bem limitados. “É possível dizer que esses fundos vão render menos daqui para a frente”, afirma um grande alocador de gestão de fortunas. Uma eventual abertura dos spreads de crédito significaria que os títulos privados, que antes ofereciam rendimentos próximos aos títulos do governo, teriam de pagar mais para atrair investidores. Esse movimento pressionaria para baixo o valor de mercado dos títulos de crédito já emitidos, prejudicando a rentabilidade dos fundos que carregam esses papéis, por meio da marcação a mercado desses títulos em carteira.

O cenário é particularmente desafiador para investidores de crédito high grade (alta nota de crédito), com emissores AAA pagando spreads próximos de 0,5%, insuficiente para cobrir as taxas de administração dos fundos, considerando os impostos.

Dessa forma, muitos gestores têm optado por descer o degrau da qualidade, buscando oportunidades em títulos de emissores com notas de crédito mais -baixas. Na gestora Sparta Investimentos, especialista em crédito high grade, a decisão tem sido vender títulos AAA e AA+, que já não oferecem grande espaço de rentabilidade, enquanto intensificam a procura por títulos A e AA-. “Nessa categoria, ainda vemos espaço para haver ganhos com o fechamento dos spreads. Mas é preciso tomar mais cuidado, porque, nesse caso, o nível de risco é maior”, afirma Ulisses Nehmi, sócio-fundador da Sparta. Dada a situação atípica no mercado, a gestora também tem optado por fechar alguns de seus fundos para captação, reduzindo a pressão de ter de ir às compras em um momento em que os títulos estão mais caros no crédito privado.

Americanas: a crise da empresa acelerou a redução dos retornos nos investimentos em 2023 (Leandro Fonseca/Exame)

Os preços mais altos no crédito privado têm sido puxados por uma razão meramente técnica, segundo os especialistas, e não por uma melhora no risco de crédito das empresas. Por outro lado, com a taxa de juro mais alta favorecendo os retornos nominais, não há previsão de que esse movimento cesse tão cedo. “Faz tempo que digo que os preços estão altos, mas têm ficado ainda mais altos”, diz Lee. Para Odilon Costa, essa tendência pode permanecer por mais algum tempo. “Por mais que os fundamentos não conversem com os prêmios atuais, os fundos estão captando, já que a Selic tende a impulsionar o retorno. Enquanto isso estiver acontecendo, vamos conti-nuar vendo demanda por crédito corporativo”, diz. Ótimo cenário para as empresas; o investidor, por sua vez, vai precisar ser cada vez mais seletivo.

Se para os gestores tem sido um desafio alocar com os prêmios de crédito mais baixos, as empresas têm aproveitado a oportunidade para captar mais barato. Um exemplo é o reperfilamento do endividamento da Energisa, que reduziu sua dívida de CDI + 2,3% para CDI + 0,8% ao fazer novas emissões de debêntures. Em títulos isentos, como debêntures incentivadas, voltadas para projetos de infraestrutura, as emissões chegam a sair sem prêmios de risco em relação aos títulos do governo, sendo a isenção do imposto de renda a única vantagem para o investidor. A tendência, com os spreads mais baixos, é que aumente a alavancagem das empresas, o que pode pressionar as despesas financeiras e, eventual-mente, a capacidade de pagamento, em um cenário de alta de juros. Isso porque, mesmo reduzindo o prêmio de crédito, a dívida final pode ficar mais alta, dependendo de até quanto o BC subirá a Selic. “A diferença é que essas empresas que reperfilaram a dívida sofrerão menos com a alta da Selic”, explica Costa.

Diante desse cenário incerto, investidores têm buscado alternativas dentro do crédito privado. Uma delas tem sido em produtos estruturados, que combinam diferentes ativos como forma de proporcionar uma melhor relação entre risco e retorno, podendo ou não ter garantias contra eventuais calotes. Entre eles, os que mais têm chamado a atenção do mercado são os Fundos de Investimentos- em Direitos Creditórios (FIDCs), que na Ibiuna já representam cerca de 10% do fundo de crédito. Com dinâmicas mais complexas e muitas vezes voltadas para empresas fechadas, os FIDCs estão entre os instrumentos financeiros que mais captaram no ano, com saldo positivo de 87 bilhões de reais no acumulado até o início de outubro.

Albano Franco, head de crédito na SPX: Acreditamos que o crédito no Brasil já amadureceu, mas o crédito offshore é um assunto no qual as pessoas nem sequer começaram a se aprofundar. (Arquivo Pessoal/Divulgação)

Outra opção tem sido a renda fixa internacional, com cada vez mais gestoras brasileiras se voltando para esse mercado. Esse é o caso da SPX Capital, uma das maiores casas de investimento do Brasil, que aumentará a aposta em títulos no exterior com um novo fundo de renda fixa voltado para mercados emergentes. A previsão é de que seja lançado no fim de outubro. “Acreditamos que o crédito no Brasil já amadureceu, mas o crédito offshore é um assunto no qual as pessoas nem sequer começaram a se aprofundar. É importante começar a diversificar, e o crédito offshore, em mercados emergentes, oferece oportunidades muitas vezes mais atrativas do que as que estamos vendo localmente”, afirma Albano Franco, head de crédito na SPX. O alvo, explicou, serão tanto títulos soberanos quanto corporativos da América Latina, Europa Oriental, Ásia, África e Oriente Médio. Ainda que pequenos em relação ao tamanho da indústria, os fundos brasileiros de renda fixa no exterior têm crescido rapidamente. Somente neste ano, eles dobraram de tamanho via captação e estão com 20 bilhões de reais sob gestão, segundo dados da Anbima. “Mais cedo ou mais tarde, os brasileiros terão de explorar outras geografias e diversificar o risco do Brasil. Começar pela renda fixa emergente parece fazer todo o sentido na nossa visão, especialmente em um momento de queda de juros nos Estados Unidos”, afirma Franco.

:format(webp))