Como a taxa Selic impacta o seu dia a dia?

Entenda o que é a taxa básica de juros, como é calculada e o que ela tem a ver com a sua vida financeira

Taxa Selic: é importante acompanhar o sobe e desce desse indicador antes de buscar crédito ou fazer um investimento (Wong Yu Liang/Getty Images)

EXAME Solutions

Publicado em 28 de março de 2024 às 09h30.

Última atualização em 25 de junho de 2024 às 15h56.

Quando você faz uma compra parcelada, o valor final que você paga é influenciado pela taxa Selic. Ao financiar um veículo ou imóvel, a mesma coisa. Embora afete a vida financeira de todo brasileiro nessas e outras situações, nem todo mundo sabe o que é a taxa Selic e qual a sua importância.

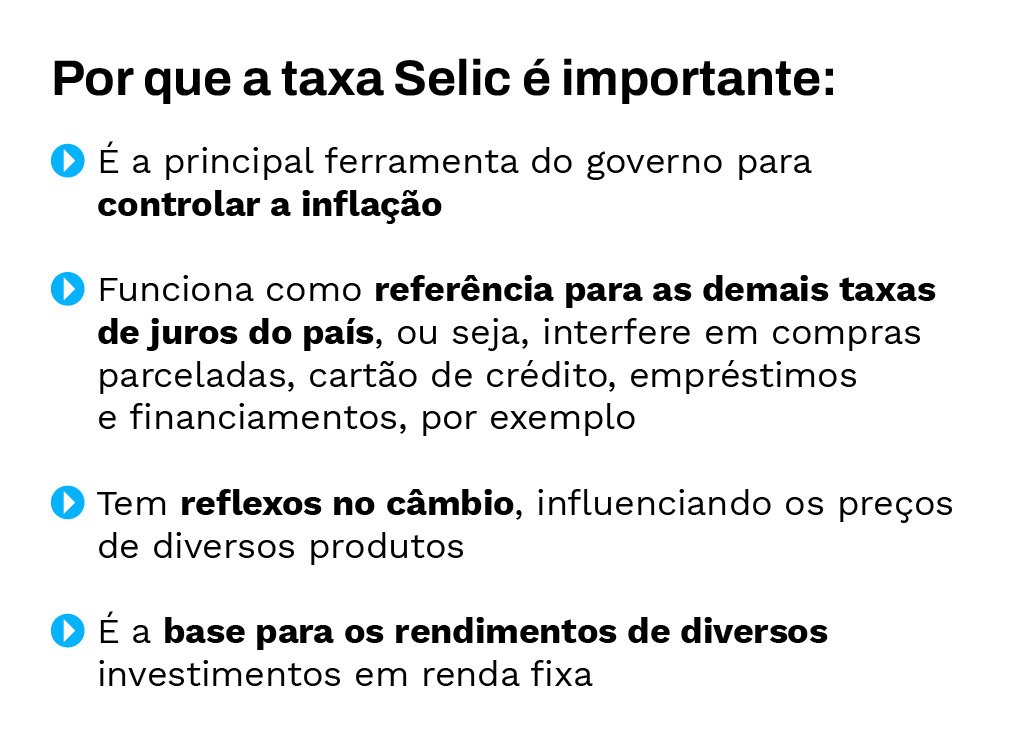

O Sistema Especial de Liquidação e Custódia – significado da sigla Selic – é o principal instrumento de política monetária do país para controlar a inflação. Também conhecida como taxa básica de juros da economia, a Selic é a referência para as demais taxas de juros praticadas no Brasil (em empréstimos, financiamentos e compras a prazo, por exemplo).

O indicador foi implementado pelo Banco Central (BC) há 45 anos, com o objetivo tornar mais transparente a negociação de títulos públicos, mas principalmente ser um mecanismo para ajudar a estabilizar os preços no país. De acordo com o cenário econômico, o índice pode sofrer variação para cima ou para baixo, influenciando diretamente o valor de bens e serviços.

Por que a Selic aumenta e diminui

A variação da taxa Selic é estratégica e funciona como uma balança. Ela se eleva nos momentos em que a inflação precisa ser contida, ou seja, quando os preços estão subindo. Nesse caso, a tática é desaquecer a economia, desestimulando a produção e o consumo.

“Nesse cenário, a tendência é que os empréstimos e financiamentos fiquem mais caros. Com isso, aumenta também o custo de serviços e produtos, o que consequentemente acarreta a queda do nível de consumo”, explica Paula Nacif, gerente de relações com investidores do Banco PAN.

Esse menor consumo da população leva a uma redução dos preços, contribuindo para o equilíbrio inflacionário.

Em outros momentos, a taxa básica de juros é reduzida, se o objetivo da política econômica é o contrário: incentivar o consumo, para fazer a economia do país girar. “Com juros menores, empréstimos e financiamentos ficam mais baratos, o que reduz os custos de produção e serviços, facilitando o acesso ao consumo”, diz a especialista.

De que forma é calculada a Selic

Quem define o valor da Selic é o Comitê de Política Monetária (Copom). A cada 45 dias, o grupo formado pelo presidente e diretores do BC se reúne para analisar a situação da economia do Brasil e determinar em quanto ficará a taxa.

Para o cálculo da taxa Selic, o órgão segue uma metodologia, que utiliza como base indicadores financeiros e econômicos diversos. É o conjunto dessas informações que vai definir se ela sobe, desce ou será mantida.

A taxa Selic hoje está em 10,75%, mas a oscilação pode ser grande dependendo do momento econômico. No fim de 2020, na pandemia, por exemplo, o índice caiu para níveis mínimos históricos, de apenas 2%, enquanto que no primeiro semestre de 2023 chegou a 13,75%.

Como a taxa Selic interfere no seu bolso

Esse indicador, que tem um importante papel na economia do país, afeta diretamente seu dia a dia de diversas maneiras. Os efeitos de sua variação são sentidos na prática desde as compras cotidianas até os seus investimentos.

Crédito

Como você já viu, quando a Selic está alta significa que os preços estão subindo e a inflação precisa ser controlada. Nessa situação, com juros em geral mais elevados, você paga mais caro em parcelamentos, no cheque especial, no cartão de crédito ou em financiamentos.

Agora, se a Selic está baixa, há mais oferta de crédito a juros menores. Ou seja, é o melhor momento para quem planeja fazer um financiamento ou pegar um empréstimo.

Preços

Como uma taxa de juros alta tem como objetivo frear o consumo, o resultado da menor procura é os preços começarem a baixar. Já na Selic baixa, com o cidadão se sentindo atraído a comprar mais, as empresas precisam aumentar a produção para atender a demanda crescente, consequentemente os preços podem subir com o tempo.

A taxa Selic impacta indiretamente também o câmbio, interferindo no valor do real em relação a outras moedas. Se a taxa de juros está alta, o dólar, por exemplo, sobe também e, por isso, vários produtos ficam mais caros no Brasil – porque são importados ou usam matéria-prima vinda de fora.

O pão francês é um exemplo: é feito aqui, mas usa farinha importada, por isso seu custo muda conforme o valor do dólar diante do real.

Investimentos

Paula Nacif, do Banco PAN, esclarece que os movimentos de sobe e desce da taxa básica de juros impactam ainda o retorno de alguns tipos de investimento. “As aplicações em renda fixa, principalmente, têm sua remuneração direta ou indiretamente baseada na Selic”, afirma.

Alguns exemplos são os CDBs emitidos pelos bancos, os títulos públicos e as letras de crédito. “Uma maior taxa Selic resulta em uma maior rentabilidade desses investimentos, portanto, são os mais vantajosos no período de alta. Na baixa, é o oposto: a rentabilidade dessas opções acaba sendo reduzida”.

:format(webp))