Taxa de juros para empréstimos é a maior desde dezembro de 2018

Taxas de juros das operações de crédito seguem crescendo pelo sexto mês consecutivo no Brasil; cenário econômico difícil pode aumentar inadimplência ainda mais

Dinheiro: especialista espera que as taxas de juros das operações de crédito nacionais continuem subindo nos próximos meses (Towfiqu Photography/Getty Images)

Copywriter

Publicado em 8 de julho de 2022 às 17h40.

Última atualização em 24 de setembro de 2024 às 17h45.

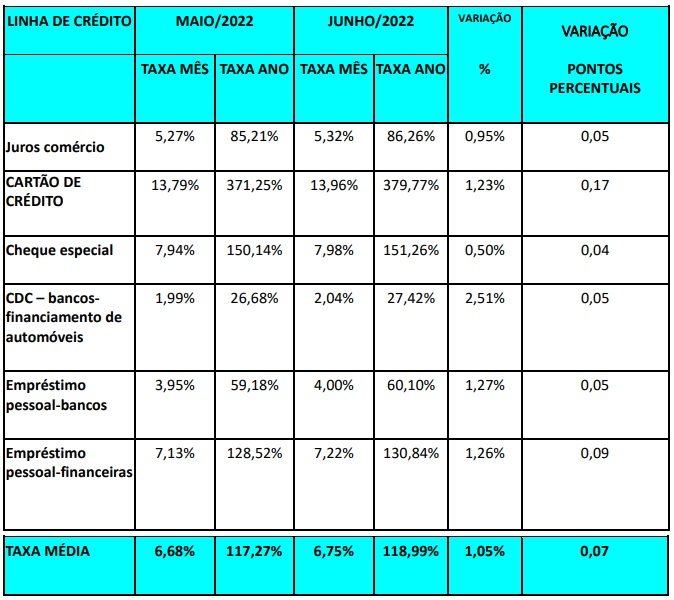

As taxas de juros de operações de crédito tiveram nova alta em junho pelo sexto mês consecutivo. A taxa média cobrada passou de 6,68% ao mês em maio para 6,75% ao mês (118,99% ao ano) no mês. Esta é a maior taxa de juros desde dezembro de 2018, segundo pesquisa da ANEFAC (Associação Nacional de Executivos).

Todas as linhas de crédito apresentaram crescimento de suas taxas de juros no mês. A taxa de juros média geral para pessoas físicas em junho apresentou uma elevação de 0,07 ponto porcentual no mês (1,72 pontos percentuais no ano), correspondente a um aumento de 1,05% no mês (1,47% em doze meses).

Para o diretor executivo de estudos e pesquisas da ANEFAC, Miguel José Ribeiro de Oliveira, as elevações são decorrentes do aumento dos juros futuros, do aumento da taxa básica de juros (SELIC), da expectativa de novos aumentos da inflação, e também da elevação dos índices de inadimplência.

Segundo Oliveira, "a provável inadimplência pode ocorrer por causa do desemprego elevado, elevação da inflação e seus efeitos na renda, maior seletividade dos bancos na concessão de crédito e elevação das taxas de juros".

Para os próximos meses, o especialista espera que as taxas de juros das operações de crédito continuem subindo, dadas as dificuldades no cenário econômico nacional, com maior risco de crédito, crescimento da inadimplência e com o provável novo aumento da taxa Selic diante de uma inflação maior.

Juros de empréstimos x Selic

No período de janeiro de 2021 a junho de 2022, houve uma elevação da Selic de 11,25 pontos percentuais (aumento de 562,50%), partindo de 2% ao ano em janeiro de 2021 para 13,25% ao ano em junho de 2022.

Nesse período, a taxa de juros média para pessoa física apresentou uma elevação de 26,40 ponto porcentual (aumento de 28,51%) de 92,59% ao ano em janeiro de 2021 para 118,99% ao ano em junho.

Variações por linha de crédito

Entre as principais linhas de crédito para pessoas físicas, estão o crédito pessoal, o crédito rotativo e o cheque especial.

No crédito pessoal, o consumidor pede um empréstimo a uma instituição financeira sem a necessidade de oferecer garantia ou de alienar um bem que está comprando.

O crédito rotativo é um tipo de crédito oferecido aos clientes de cartão de crédito que não conseguem pagar a fatura por inteiro e, por isso, a pessoa paga uma quantia menor que o total da fatura, o valor restante entra na fatura seguinte – e sobre este valor em aberto são cobrados juros.

Já o cheque especial se trata de uma linha de crédito pré-aprovado que os bancos disponibilizam desde a abertura da conta corrente.

A seguir, confira as variações de maio para junho das taxas de juros em todas as linhas de crédito oferecidas para pessoas físicas:

Fonte: ANEFAC/Reprodução

Esteja sempre informado sobre as notícias que movem o mercado. Assine a EXAME por menos de R$ 11/mês

:format(webp))