São Paulo - Sócios de empresas ou profissionais que desempenham sua atividade como Pessoa Jurídica (PJ) - isto é, que abrem empresas para desempenhar atividades individuais - podem ou não estar dispensados de entregar a declaração de imposto de renda.

Tudo vai depender se os rendimentos que esse profissional recebe da sua empresa o enquadram ou não nas regras que obrigam os contribuintes a entregar da Declaração de Ajuste Anual do Imposto de Renda em 2014.

Isso porque o simples fato de a pessoa ser responsável por um CNPJ, não a obriga a entregar a declaração como pessoa física. “Se o contribuinte é isento, na pessoa física, continuará isento e dispensado de entregar a declaração”, exemplifica Eliana Lopes, coordenadora de IR de Pessoa Física da H&R Block no Brasil.

Aqueles que precisarem entregar a declaração também como pessoa física deverão informar a participação na empresa e os rendimentos provenientes dela.

Como declarar a participação na empresa como pessoa física

Quem é dono ou sócio de uma empresa precisa manter um sistema de contabilidade, sendo aconselhável contratar um contador. A exceção fica por conta do Microempreendedor Individual (MEI).

Sendo assim, como ocorre com qualquer empresa, ao fim do exercício o contador deverá preparar um informe de rendimentos, para que empregados e sócios possam declarar seu imposto de renda pessoa física. A declaração de IR da empresa, portanto, é feita pelo contador.

Se for obrigado a declarar na pessoa física, o contribuinte deverá informar a detenção das cotas na ficha de Bens e Direitos da sua declaração, sob o código 32 "Cotas ou quinhão de capital”. Ali devem ser informados o número de cotas e seu valor inicial, além do nome e do CNPJ da empresa.

“Se a empresa valorizou, o contribuinte não deve aumentar o valor das cotas. Se em algum momento elas forem vendidas, pode haver ganho de capital. Se houver alterações contratuais na sociedade, isso também deve ser informado”, explica Eliana Lopes.

Como declarar os rendimentos

Já os rendimentos obtidos da empresa pela pessoa física podem ser declarados tanto como pró-labore quanto como dividendos, dependendo da forma como vêm no informe de rendimentos. A vantagem de os valores serem declarados como lucros e dividendos é que eles ficam isentos de imposto de renda para a pessoa física.

-

1. Ja Rule não entregou a declaração de IR

zoom_out_map

1/7 (Getty Images/ David McNew)

São Paulo - O rapper Ja Rule não só deixou de pagar impostos à Receita americana como não entregou sua declaração de IR por cinco anos – entre 2004 e 2008. No ano passado, o cantor foi condenado a dois anos e dois meses de prisão, além de ter passado a dever mais de um milhão de dólares entre tributos e multas. Deixar de pagar seus impostos pode gerar processos nas esferas cível e penal. Quem declara todos os ganhos, mas não deixa de pagar, torna-se inadimplente, e apenas terá de quitar o imposto atrasado, com multa e correção. Por outro lado, deixar de declarar algumas fontes de renda ou simplesmente não entregar a declaração quando ela é obrigatória, como fez Ja Rule, configura crime de sonegação. A irregularidade pode levar o contribuinte para trás das grades por um período de dois a cinco anos, fora a multa que varia de duas a cinco vezes o valor do imposto devido. Quem deixar de declarar por qualquer motivo deve, antes da ação criminal, fazer a declaração e entregá-la mesmo que com atraso. A multa, nesse caso, é administrativa e varia de 165,74 reais a 20% do IR devido. A penalidade é de 1% ao mês até que o documento chegue à Receita.

-

2. Romário: condenado por sonegação

zoom_out_map

2/7 (Agência Brasil)

O ex-jogador Romário, atual deputado federal pelo PSB-RJ, caiu na malha fina da Receita Federal por não ter declarado mais de um milhão de reais recebidos do Flamengo em 1996, referentes a salários, prêmios, gratificações e direitos de imagem. A sonegação rendeu-lhe uma condenação a três anos e seis meses de prisão em 2009, além de uma multa de 815 salários mínimos, ou 391.000 reais à época. Posteriormente, a pena foi reduzida a dois anos e seis meses, conversíveis em serviços à comunidade, já que Romário era réu primário. Diferentemente do rapper Ja Rule, que deixou de entregar a declaração, Romário declarou, mas omitiu algumas fontes de renda, o que se caracteriza como sonegação do mesmo jeito. Como crime, essa conduta é punida em um processo penal. Já a inadimplência, que não é crime, não chega a render prisão, mas fez o nome do Baixinho ser inscrito na Dívida Ativa da União. Quem deixa de pagar seus impostos é notificado pela Receita e tem o valor do imposto devido corrigido pela Selic até que o débito seja quitado. Se após as notificações da Receita a dívida persistir, o contribuinte pode ficar com o nome sujo, o que dificultará seu acesso ao crédito. Após o acúmulo de uma dívida de mais de 10.000 reais, a Receita pode entrar com uma ação judicial de cobrança, o que pode levar ao bloqueio de contas e ao leilão dos bens do devedor. A multa para o inadimplente é de 75% do valor devido, dobrando para 150% se for detectada má fé. A solução para limpar o nome e evitar os leilões não é outra senão quitar a dívida.

-

3. Willie Nelson: bens confiscados pela Receita

zoom_out_map

3/7 (Taylor Hill/Getty Images)

A ação judicial de cobrança – que pode levar ao bloqueio de contas e ao leilão de bens – foi mais ou menos o que aconteceu com o cantor country Willie Nelson, que teve o patrimônio tomado pela Receita americana por dever 16,7 milhões de dólares em impostos nos anos 90. Nelson havia acordado com o órgão um pagamento de seis milhões, mas como não conseguiu o dinheiro, teve seus bens, incluindo seis casas, levados a leilão. O cantor eventualmente conseguiu salvar seu violão e reaver seu rancho, além de ter lançado um álbum intitulado “The IRS Tapes: Who’ll buy my memories?” (“As fitas do IRS: Quem comprará minhas memórias?”), cuja renda foi revertida para a liquidação da dívida. No fim das contas, Nelson conseguiu limpar seu nome em 1993. Na época, Nelson culpou seus contadores pelos problemas com a Receita. Quando terceiros fazem a sua declaração de IR, eles podem até dividir a responsabilidade na esfera criminal, mas jamais vão responder por eventuais erros ou omissões na prestação de contas ao governo na esfera cível. “Perante a Receita não existe um terceiro. Quem deve imposto é o dono do CPF. Então quem vai receber a notificação e ficar responsável pelo pagamento é o contribuinte. Por isso é fundamental verificar o trabalho de quem declara o seu Imposto de Renda”, diz Leonardo Pessoa, professor de Direito Tributário do IBMEC-RJ.

-

4. Nicolas Cage culpou seu agente

zoom_out_map

4/7 (Kevin Winter/Getty Images)

A dívida tributária é apenas uma das facetas do ator Nicolas Cage quando o assunto é trapalhada com dinheiro. Além dos gastos extravagantes, maus investimentos, endividamento e pagamentos de indenizações, Cage acumulou uma dívida de 14 milhões de dólares com a Receita Federal americana por impostos e taxas não pagos em 2002, 2003, 2004 e 2007. O ator começou a quitar seus débitos em 2010, mas recentemente foi novamente acusado de dever impostos – desta vez, mais de 600.000 dólares em tributos sobre doações num valor de 1,8 milhão de dólares. Assim como Willie Nelson, Cage também culpou outra pessoa pela sonegação fiscal entre 2002 e 2007, acusando seu agente, Sam Levin. Nem nos Estados Unidos nem no Brasil Levin seria corresponsável pelo débito, uma vez que a dívida é unicamente do dono do CPF; mas, pelo menos por aqui, o agente poderia responder na esfera criminal. Ambos responderiam criminalmente por sonegação, mas se ficasse provada a má conduta de Levin e o desconhecimento por parte de Cage, o ator poderia até ser inocentado, restando apenas a condenação do agente. Em relação aos tributos sobre doações, estes também existem no Brasil. Altas somas doadas são taxadas a uma alíquota de 35% nos EUA, enquanto que por aqui a alíquota, que é estadual, costuma ser de 4%. No Brasil,

esse imposto, chamado ITCMD, deve ser recolhido por quem recebe a doação e não por quem doa, como foi o caso de Cage. Quem deixa de pagá-lo não responde criminalmente, mas pode ter seu nome inscrito no cadastro de inadimplentes do seu estado. Mais uma vez, a solução para limpar o nome é quitar o débito.

-

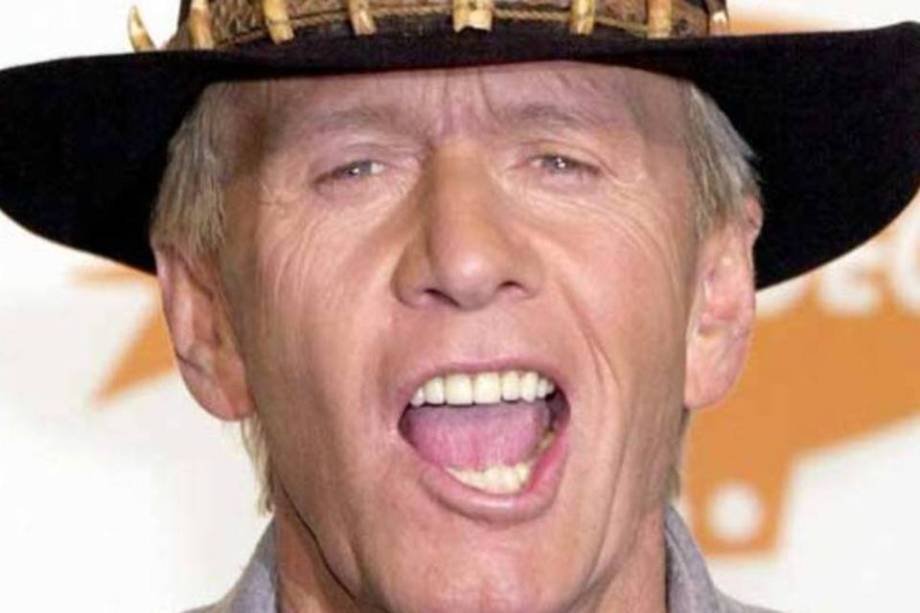

5. Paul Hogan: desvio para paraísos fiscais

zoom_out_map

5/7 (Getty Images)

O imbróglio entre o ator Paul Hogan, estrela do filme “Crocodilo Dundee”, e a Receita Federal Australiana (ATO, na sigla em inglês) se arrasta há anos. Hogan é acusado de dever mais de 150 milhões de dólares australianos em impostos e chegou a ser impedido de sair do país em função da dívida. Para a ATO, o ator evitou a mordida do Leão destinando boa parte de sua fortuna para paraísos fiscais, inclusive ganhos com o filme “Crocodilo Dundee” em 1986. Se algo assim acontece no Brasil, o contribuinte terá que responder por uma série de irregularidades. Criminalmente, o sujeito responde por sonegação e também por evasão de divisas. No primeiro caso, a pena vai de dois a cinco anos de prisão, mais multa que varia de duas a cinco vezes o valor do tributo; no segundo caso, a pena vai de dois a seis anos de prisão mais multa. Pela inadimplência, o contribuinte precisa pagar o imposto, mais uma multa que chegaria a 150% do imposto devido caso a má fé fosse comprovada. Quem tem bens regularizados no exterior não precisa se preocupar. Isso é legal, eles só precisam ser declarados à Receita para que não haja complicações caso um dia sejam repatriados e apareçam no patrimônio tributável do contribuinte. “A declaração da existência dos bens não leva a cobrança de imposto. O IR só incidirá se houver ganho de capital e quando os bens são trazidos para o Brasil”, lembra o professor Leonardo Pessoa. Quem não tiver declarado bens no exterior no passado pode fazer uma declaração retificadora apenas para informar a Receita. Se existir IR a pagar, o valor será cobrado com correção, mas sem multa.

-

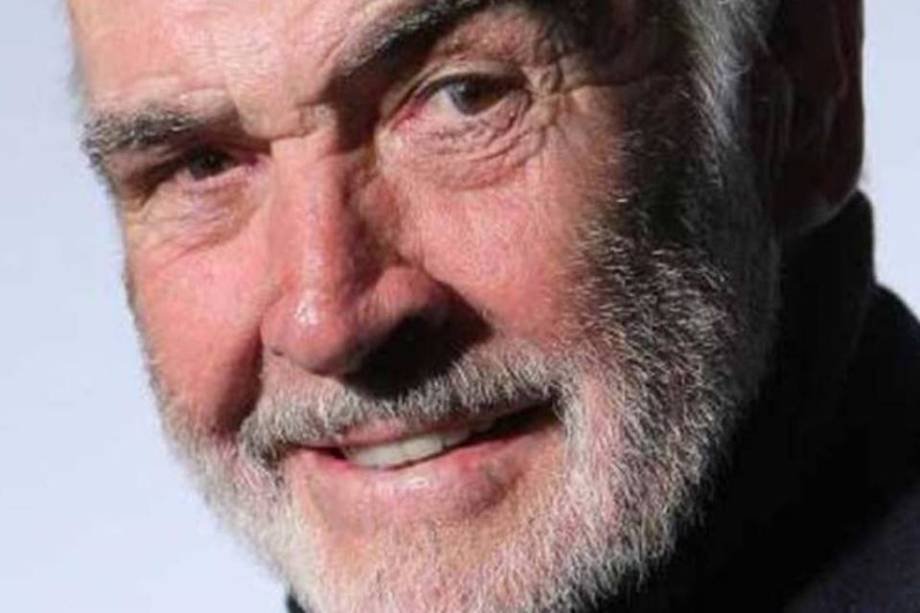

6. Sean Connery: não pagamento sobre lucros

zoom_out_map

6/7 (Getty Images)

O ator Sean Connery e sua esposa Micheline Roquebrune foram alvos de uma investigação, em 2010, por um suposto envolvimento na sonegação de 2 milhões de dólares em impostos sobre a venda de uma propriedade nos arredores de Málaga, na Espanha. À época, o casal vivia nas Bahamas. Pela lei brasileira, quem tem bens no país e mora no exterior não é obrigado a declarar IR, mas precisa recolher imposto caso se desfaça do bem com lucro. Nesse caso, é preciso fazer uma declaração de ganho de capital e pagar o equivalente a 15% desse ganho. O tributo deve ser pago na data em que o contribuinte efetivamente se livra do bem – na data que consta no contrato de compra e venda de um imóvel, por exemplo –

e o programa que gera a declaração já calcula o imposto devido. Quem esquecer pode fazer o recolhimento posteriormente, mas vai pagar multa por atraso.

-

7. Al Capone nunca teve conta e nunca declarou

zoom_out_map

7/7 (Wikimedia Commons)

O mais famoso “inquilino” da prisão de segurança máxima Alcatraz, em San Francisco, foi para o xadrez não por seus crimes à frente da máfia de Chicago, mas por sonegação de impostos. Al Capone foi condenado em 1931 a 11 anos de prisão por uma dívida de 215.000 dólares mais juros, ou mais de 3 milhões de dólares em valores de hoje. O gângster jamais teve conta bancária, suas fontes de renda eram ilícitas e seus gastos nem sempre gerariam notas fiscais, mas nem por isso a Receita americana deixou de investigar sua vida financeira. Em primeiro lugar, não importa a fonte do dinheiro – mesmo se forem ilícitas, dinheiro é patrimônio e, como tal, deve ser declarado e tributado. Em segundo lugar, a não existência de uma conta bancária ou a presença de dinheiro vivo em casa não são impeditivos para uma vida fiscal regular. “Mesmo dinheiro guardado embaixo do colchão, assim como qualquer outro bem de mais de 5.000 reais, deve ser declarado”, explica Leonardo Pessoa, do IBMEC-RJ. Portanto, aquela sua tia idosa que tem um milhão de reais espalhado pela casa deve informar isso à Receita – lembre-se de que o bem, puro e simples, não é tributado; apenas os ganhos. Se a sua tia resolver comprar um imóvel com o dinheiro não declarado, a Receita vai identificar que, naquele ano, a renda dela foi de um milhão de reais. Ou seja, o Leão vai cobrar 27,5% sobre aquele patrimônio, fora os possíveis questionamentos acerca da origem do dinheiro. Se comprovado que o montante já existia e nunca fora declarado, provavelmente a multa incidente será de 150% do IR devido. Quem tem dinheiro guardado e não declarado pode regularizar sua situação, providenciando uma retificação antes de consumir o montante em uma grande compra.

O pró-labore deve ser informado na ficha Rendimentos Tributáveis Recebidos de PJ, e nesse caso pode ocorrer tributação tanto na pessoa jurídica quanto na física, pois esses rendimentos estão sujeitos à tabela progressiva de IR.

Caso a remuneração entre como lucros e dividendos, a informação deve constar na ficha Rendimentos Isentos e Não-Tributáveis na linha 05 “Lucros e dividendos recebidos pelo titular e seus dependentes” ou na linha 09 “Rendimento de sócio ou titular de microempresa ou empresa de pequeno porte optante pelo Simples Nacional”, conforme o caso.

O contribuinte que tenha recebido como PJ durante parte do ano e que tenha atuado como assalariado no restante do exercício deve declarar esses ganhos normalmente como pessoa física. Os rendimentos oriundos da sua sociedade entrarão como pró-labore ou lucro, conforme o caso, e os rendimentos com salário entram como Rendimentos Tributáveis Recebidos de PJ, sendo provenientes da empresa empregadora.

Contador pode ajudar inclusive na declaração pessoa física

Segundo Juliana Ono, diretora de conteúdo da Thomson Reuters no Brasil, a figura do contador é altamente aconselhável para quem é responsável por um CNPJ também para encontrar os caminhos mais vantajosos para o contribuinte, sem que ele se encrenque com o Leão.

Em primeiro lugar, o patrimônio da empresa deve estar bem separado do patrimônio da pessoa física, principalmente se a pessoa exercer sua atividade profissional por meio de PJ, como se fosse um freelancer. “O que eu mais vejo por aí são pessoas que usam a conta bancária da PJ para despesas pessoais”, observa Juliana Ono.

Em segundo lugar, essa pessoa precisa ter fontes de receita como pessoa física que justifiquem seus gastos, o fluxo de caixa na sua conta pessoal e a compra de bens em seu nome.

Assim, é preciso que ela retire rendimentos da empresa, seja como pró-labore, seja como lucro. Como a Receita Federal tem como acompanhar seu patrimônio e seu fluxo de caixa, é fundamental que os rendimentos declarados pela pessoa física sejam compatíveis.

Ao contador caberá orientar, por exemplo, quando é possível declarar os rendimentos como dividendos, pois é mais vantajoso. Ele poderá ainda aconselhar o cliente sobre se a compra de bens deve ser feita em nome da PJ ou da pessoa física, a fim de não haver desequilíbrio entre a capacidade de pagamento da pessoa física e os bens que ela possui.

“A pessoa não pode declarar que tem um pró-labore baixo e comprar um carro com o dinheiro da PJ em seu nome de pessoa física. A Receita questionará como essa pessoa vive e ainda consegue comprar um carro com rendimentos tão reduzidos”, exemplifica Juliana.

Em um caso como esse, a pessoa física poderia comprar um carro em nome da PJ, ainda que para uso pessoal. Os bens da PJ seriam declarados pela PJ, e os bens da pessoa física, na declaração de pessoa física. O contador pode orientar que tipo de situação é mais vantajosa.

Vídeo: Devo declarar no imposto de renda ganhos e aplicações isentos, como a poupança?

[videos-abril id="b2a5ee5c7c77f5163428a6b98699b3e9" showtitle="false"]

:format(webp))