Mercado em modo 'risk on': o que comprar na Bolsa em junho?

Na visão de gestores e analistas, o apetite ao risco deve ser a tônica do mês, guiado pela melhora nos dados da atividade doméstica e o menor ruído político

Para gestores, o cenário deve seguir favorável para Bolsa em junho, enquanto o dólar deve buscar patamares ainda mais baixos | Foto: Amanda Perobelli/Reuters (Amanda Perobelli/Reuters)

Paula Barra

Publicado em 2 de junho de 2021 às 09h05.

Última atualização em 2 de junho de 2021 às 12h35.

A tônica que marcou o mercado em maio deve se estender para junho, na avaliação de analistas e gestores. Isto porque o otimismo que levou o Ibovespa a registrar uma alta de 6,16% no mês passado (o terceiro mês seguido no positivo) e a renovar ontem seu recorde histórico, ao fechar em 128.275 pontos, deve encontrar sustentação na melhora importante observada nos últimos dados de atividade do país. Aliado a isso, a perspectiva de novas altas da Selic e a valorização de commodities podem empurrar o dólar para patamares ainda mais baixos – há quem veja a moeda operando até abaixo dos 5 reais.

Invista com o maior banco de investimentos da América Latina. Abra sua conta no BTG Pactual digital

"O dólar deve continuar se depreciando contra o real, depois de ter perdido o importante patamar psicológico ontem dos 5,20 reais", disse Rodrigo Cruz, sócio e gestor de renda fixa e moedas da Meraki Capital. Para ele, a sequência do fluxo de entrada de reservas no país pelos exportadores de commodities, a alta iminente da Selic de 0,75 ponto percentual na próxima reunião do Comitê de Política Monetária (Copom), no dia 16 de junho, e revisões para cima nas projeções de crescimento da economia brasileira este ano devem guiar esse movimento.

Diante desse cenário favorável, Daniel Weeks, economista-chefe da Garde Asset, acredita que o dólar pode ir para baixo dos 5 reais.

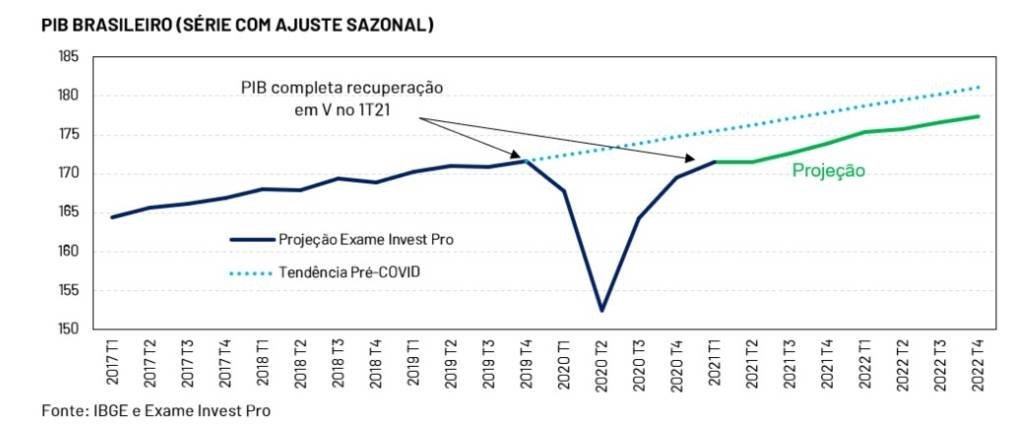

Ontem, bancos como Goldman Sachs e Bank of America eleveram suas perspectivas para o PIB do Brasil para cima de 5% em 2021 após os dados do 1º trimestre terem surpreendido positivamente o mercado. Com a alta de 1,2% nos três primeiros meses do ano, na comparação com o trimestre anterior, o PIB brasileiro voltou ao mesmo patamar do 4º trimestre de 2019, ou seja, no pré-pandemia, completando de forma oficial a recuperação em "V" (gráfico abaixo).

Cenário favorável para bolsa

Tal ambiente ajuda também a bolsa brasileira. "Os dados da semana passada de arrecadaçao, depois da dívida líquida/PIB e ontem o PIB têm contribuido bastante para o desempenho da bolsa, com reflexo direto em papéis ligados à economia doméstica", comentou Bruno Lima, head de renda variável da EXAME Invest Pro.

"O setor de bancos está indo bem, mas temos visto isso também outros segmentos com performance muito positiva nos últimos 15 a 20 dias, como varejo, construção e até educação. Isso tem ajudado a suportar a bolsa nesse patamar", disse.

O cenário global de elevada liquidez e taxas de juros em patamares historicamente baixos também é um aliado importante. Com dinheiro em mãos, fundos internacionais têm elevado seu interesse nos mercados emergentes, incluindo o Brasil. Principalmente em meio à trajetória de queda do risco-país, medido pelo Credit Default Swap (CDS) de cinco anos, que tem sido observada nos últimos dois meses, motivada pelos avanços nos dados econômicos, menor ruído político e uma melhora (ainda que moderada) na vacinação.

Depois de fortes saídas de recursos estrangeiros entre fevereiro e março, o fluxo de recursos de não residentes no país em ações na B3 voltou a ficar positivo em abril, com saldo líquido de 7 bilhões de reais, e, em maio, disparou para 11 bilhões de reais (gráfico abaixo).

O principal risco nesse cenário seria uma sinalização de possível retirada de estímulos pelo Federal Reserve. A próxima reunião do banco central americano está marcada para o dia 16 de junho, no mesmo dia do Copom, e deverá ser acompanhada com bastante atenção pelos investidores. No entanto, as apostas do mercado são baixas de que haja alguma novidade nesse sentido agora.

"É um risco, mas acreditamos que não deva acontecer agora, isso deve começar a ser discutido um pouco mais para frente", comentou Cruz, o que favorece, portanto, um ambiente de maior aversão ao risco.

O que comprar com a bolsa em patamar recorde?

Nas carteiras dos gestores e analistas, papéis ligados à tese de reabertura e commodities seguem entre os destaques.

"Nossa cabeça de alocação não mudou de maio para cá. Seguimos com papéis ligados à economia doméstica, com recomendações nos setores financeiro, com os papéis da B3 (B3SA3), construção civil, varejo, shoppings e infraestrutura. Temos também algo em commodities e no setor de tecnologia. Essas são nossas principais alocações atualmente e refletem a tecla que temos batido desde abril, de que no segundo semestre a atividade deve acelerar", comentou Lima.

Esse mix de cases de reabertura e commodities também está presente no portfólio de Daniel Utsch, gestor de renda variável da Fator Administração de Recursos.

Mesmo em recorde histórico, ele apontou que segue com visão positiva para a bolsa. "Há ainda espaço para valorização, mas esse upside não é generalizado. Estamos vendo potencial de alta bem relevante para alguns setores, mas não todos. A bolsa já está de certa forma bem precificada", comentou.

Entre eles, o gestor ressaltou que as commodities, que, na sua visão, vivem um "momento espetacular". Nessa frente, ele possui exposição aos setores de mineração, siderurgia e frigoríficos.

"Essas empresas estão gerando muito caixa. Mesmo que tenhamos mais correção, os preços no longo prazo ainda são muito favoráveis para o minério, aço, celulose e carne bovina. No caso de Vale (VALE3), por exemplo, mesmo se o minério cair para 60 a 80 dólares a tonelada, menos da metade do que é negociado hoje, e o dólar recuar para a faixa de 4,70 a 5,00 reais, ainda assim seria muito favorável para a Vale. Ainda veria um potencial de valorização interessante para as ações", comentou.

Utsch apontou também que vê como interessantes no momento os setores que mais sofreram com a crise, como varejo, aéreo e turismo, além de construção civil. "Esse [construção] não sofreu tanto com a pandemia, mas vemos um grande upside em boa parte do setor. Temos posição em Cyrela (CYRE3), Eztec (EZTC3), Tecnisa (TCSA3) e Even (EVEN3)", disse.

Na mesma linha, Cruz apontou que segue animado com a bolsa, com destaque para as teses de reabertura da economia, principalmente depois da boa surpresa com o PIB do primeiro trimestre. "Os setores que estamos mais animados são de varejo físico, shoppings e distribuição de combustíveis, e, em menor escala, educação e aviação".

O BTG Pactual apontou, em sua carteira de 10 ações para o mês, divulgada ontem, que segue posicionado para capturar essa melhora nas perspectivas econômicas, tendo feito apenas "algumas mudanças táticas" em relação ao portfólio de maio. Foram adicionados os papéis da Eletrobras (ELET6), em meio à expectativa de privatização da empresa, e BR Distribuidora (BRDT3), que, além de estar descontada frente aos pares, será beneficiada diretamente da reabertura econômica.

Seguem no portfólio do banco, completando a lista das 10 ações: as exportadoras de commodities Vale (VALE3) e Gerdau (GGBR4); no setor financeiro, Bradesco (BBDC4); a varejista Lojas Renner (LREN3); no setor de saúde, Hapvida (HAPV3); no de tecnologia, Totvs (TOTVS3); no de infraestrutura CCR (CCRO3); e a operadora de telefonia Oi (OIBR3).

:format(webp))