5 motivos para investir na Previdência Privada: o último pode ajudar a diminuir a “mordida do leão”

Diferentemente de fundos de renda fixa, cambiais e multimercado, a previdência não é afetada pelo come-cotas

Em resumo, existem basicamente dois tipos de planos de previdência privada: o VGBL e o PGBL (Billy Currie Photography/Getty Images)

Como forma de complementar o benefício ligado ao INSS, muitos bancos começaram a oferecer uma modalidade de investimento de longo prazo, segura e flexível: a previdência privada. Hoje, ela é uma opção para todos os tipos de investidores e, ao contrário do que muita gente pensa, não precisa necessariamente ser um investimento consevador.

Além disso, ela serve muito bem para oferecer uma aposentadoria mais tranquila e com qualidade de vida. Entretanto, não só isso. Por conta da variedade de planos que existem, ela também está sendo usada por quem ainda está longe de se aposentar e pensa nesse dinheiro para outros objetivos. Quem tem o desejo de fazer uma viagem, por exemplo, pode concretizá-lo através da previdência.

Essa modalidade cresceu tanto que, atualmente, movimenta mais de R$ 1,14 trilhão de patrimônio líquido, segundo dados da Anbima (Associação Brasileira das Entidades dos Mercados Financeiro e de Capitais). São inúmeros brasileiros fortalecendo o patrimônio e juntando dinheiro para realizar projetos no futuro.

Se você ainda não tem certeza se este investimento é ideal para você nem qual plano combinaria mais com o seu perfil, através deste material gratuito é possível descobrir com facilidade.

Para ajudar, abaixo também segue 5 vantagens de investir na previdência privada.

1. Resgate simples e personalizado

Mesmo sendo um investimento para o médio e longo prazo, o resgate da previdência pode ser feito antes do término do contrato. Então, caso o investidor precise usar o dinheiro para outro objetivo ou decida aplicar em outro ativo, é possível retomá-lo facilmente em um período de, em média, 60 dias.

Além disso, no momento da contratação é possível definir a forma como o investidor deseja receber o montante acumulado. Se ele aplicou para ter uma renda na aposentadoria, por exemplo, há tanto a opção para receber uma quantia mensalmente pelo resto da vida quanto para receber mensalmente por um período pré-determinado.

As possibilidades e características de cada plano são muito variadas, por isso, é importante buscar ajuda especializada. Ao fazer isso com o BTG Pactual, por exemplo, você conta com profissionais extremamente qualificados e especialistas no assunto. Afinal, trata-se do maior banco de investimentos da América Latina.

Quero conhecer as opções de investimento do BTG Pactual

2. Sucessão patrimonial

Apesar de não ser um assunto tão agradável, se você possui ou deseja ter filhos, é importante pensar na sucessão patrimonial desde cedo. Afinal, a experiência não precisa ser mais difícil do que já é por questões financeiras. No geral, o processo sucessório costuma ser caro e burocrático. Por isso, o fato de a previdência não entrar no inventário é considerado um enorme atrativo.

Os fundos de previdência do BTG Pactual, por exemplo, garantem uma transmissão simplificada, além de serem isentos de ITCMD (imposto estadual cobrado sobre heranças e doações de bens).

Por esse motivo, a previdência é uma opção de investimento que garante segurança para toda a família, independentemente do objetivo final.

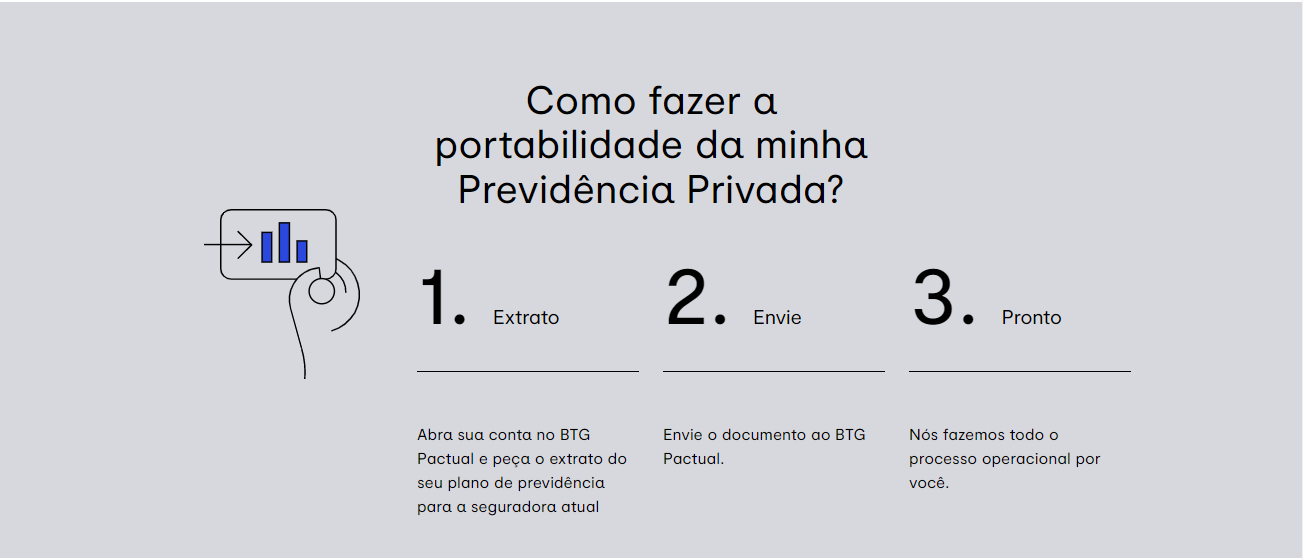

3. Portabilidade

Disponível em todos os bancos, a portabilidade nos planos de previdência é um direito de todo investidor. O pedido de migração de um fundo para o outro é totalmente gratuito e o único custo é a taxa de carregamento de saída do plano atual, se houver. Porém, vale dizer que a transferência só pode ser realizada entre planos da mesma categoria.

Conteúdo gratuito: descubra qual investimento em previdência privada é o ideal para a sua carteira

4. Incentivo ao planejamento financeiro

Se você nunca investiu ou tem dificuldades para se organizar financeiramente, começar com uma previdência privada pode ser um atalho mais fácil para conquistar uma boa relação com o dinheiro. Ao se programar para realizar débitos mensais para o plano ou quitar boletos, você começa a criar contato com as finanças e uma certa responsabilidade que todo bom investidor tem que ter.

Nesse sentido, uma ferramenta de organização financeira pode auxiliar e tornar o processo mais fácil. Com o app BTG Banking, por exemplo, você consegue programar pagamentos, visualizar despesas por categorias, estabelecimentos e até mesmo a partir de tags personalizadas. Além disso, o aplicativo envia dicas, sugestões e avisa quando um novo boleto é cadastrado no CPF.

5. Redução do IR

Em resumo, existem basicamente dois tipos de planos de previdência privada: o VGBL e o PGBL. O primeiro significa Vida Gerador de Benefício Livre e é voltado para quem realiza a declaração simplificada do Imposto de Renda. Já o segundo significa Plano Gerador de Benefício Livre e é um dos principais motivos para as pessoas optarem por investir na previdência.

Isso porque quem faz a declaração do imposto de renda completa pode deduzir até 12% do rendimento tributável do ano. Ou seja, se uma pessoa tem uma renda anual de 50.000 e investe 6.000 na previdência, a base de cálculo para o IR será de apenas R$ 44 mil. Para quem busca agir de modo inteligente financeiramente, a vantagem é clara.

Se você se interessou pela previdência privada e quer descobrir quais planos podem combinar com você, através deste e-book do BTG Pactual é possível. Basta fornecer alguns dados para que o material possa ser enviado para a sua caixa de entrada sem complicações.

:format(webp))