-

1/38

Brasília, 07/09/2023 O ministro de Relaçoes Institucionais, Alexandre Padilha, fala com a imprensa durante Desfile de 7 De Setembro no Eixo Monumental em Brasília Foto: Fabio Rodrigues-Pozzebom/ Agência Brasil

(Brasília, 07/09/2023 O ministro de Relaçoes Institucionais, Alexandre Padilha, fala com a imprensa durante Desfile de 7 De Setembro no Eixo Monumental em Brasília Foto: Fabio Rodrigues-Pozzebom/ Agência Brasil)

-

2/38

Brasília (DF) 31/01/2022 – O ministro dos Esportes, André Fufuca é o convidado do programa, A Voz do Brasil na Empresa Brasil de Comunicação (EBC).

Foto: Joédson Alves/Agência Brasil

(Ministro dos Esportes, André Fufuca)

-

3/38

Deputado do PSD, André de Paula

(André de Paula, ministro da Pesca e Aquicultura)

-

4/38

Alexandre Silveira, ministro de Minas e Energia, durante evento em Brasília

(Alexandre Silveira, ministro de Minas e Energia)

-

5/38

Anielle Franco

(Anielle Franco, ministra da Igualdade Racial)

-

6/38

Brasília (DF), 31/01/2024, O ministro da Educação, Camilo Santana, durante entrevista no programa Bom dia, Ministro, nos estúdios da EBC. Foto: Rafa Neddermeyer/Agência Brasil

(Camilo Santana, ministro da Educação)

-

7/38

(Carlos Lupi, Ministro da Previdência)

-

8/38

Carlos Fávaro

(Carlos Fávaro, ministro da Agricultura)

-

9/38

Deputado Celso Sabino é relator da segunda fase da reforma tributária na Câmara

(Celso Sabino, ministro do Turismo)

-

10/38

Brasília (DF) 24/04/2024 – O Ministério das Mulheres divulga o Relatório Anual Socioeconômico da Mulher (Raseam) 2024, em solenidade no Ministério da Justiça e Segurança Pública. O documento traz uma compilação descritiva e analítica de dados a partir de 2020, referentes ao perfil demográfico e socioeconômico das brasileiras. Ao todo, são sete eixos temáticos: Estrutura Demográfica; Autonomia Econômica e Igualdade no Mundo do Trabalho; Educação; Saúde Integral, Direitos Sexuais e Direitos Reprodutivos; Enfrentamento de todas as formas de violência contra as mulheres; Mulheres em espaços de poder e decisão; e Mulheres no Esporte. Na foto a Ministra das Mulheres, Cida Gonçalves. Foto: Jose Cruz/ Agência Brasil

(Ministério das Mulheres lança o Relatório Anual Socioeconômi)

-

11/38

Brasília, 10/01/2024 – A ministra da Gestão e Inovação em Serviços Públicos, Esther Dweck, participa do programa Brasil em Dia. Foto Valter Campanato/Agência Brasil.

(Esther Dweck, ministra da Gestão e da Inovação em Serviços Públicos)

-

12/38

Fernando Haddad, ministro da Fazenda

(Fernando Haddad, ministro da Fazenda)

-

13/38

(Geraldo Alckmin, ministro do Desenvolvimento, Indústria, Comércio e Serviços)

-

14/38

ministro Juscelino Filho - ministerio das Comunicações

Foto: Leandro Fonseca

Data: 08/08/2023

(Juscelino Filho, ministro das Comunicações)

-

15/38

Brasília (DF). 17/04/2023 – O Ministro das Cidades, Jader Filho, participa do programa A Voz do Brasil Foto Valter Campanato/Agência Brasil.

(Jader Filho, ministro das Cidades)

-

16/38

Brasília (DF), 21.05.2024 - Ministro Jorge Messias, da Advocacia Geral da União - AGU, é o entrevistado do programa A Voz do Brasil, da EBC. Foto: Juca Varella/Agência Brasil

(Jorge Messias, ministro da Advocacia Geral da União - AGU)

-

17/38

Brasília (DF), 05/06/2024 - O presidente Luiz Inácio Lula da Silva e o ministro interino da Secretaria de Comunicação Social, Laércio Portela, durante entrevista coletiva nesta quarta-feira (5), Dia Mundial do Meio Ambiente. Foto: Marcelo Camargo/Agência Brasil

(Brasília (DF), 05/06/2024 - O presidente Luiz Inácio Lula da Silva e o ministro interino da Secretaria de Comunicação Social, Laércio Portela, durante entrevista coletiva nesta quarta-feira (5), Dia Mundial do Meio Ambiente. Foto: Marcelo Camargo/Ag)

-

18/38

O ministro do Trabalho e Emprego, Luiz Marinho, é o entrevistado do programa Brasil em Pauta.

(Luiz Marinho, ministro do Trabalho e Emprego, Luiz Marinho)

-

19/38

Brasília (DF), 10/06/2024 - A ministra de Ciência e Tecnologia, Luciana Santos, durante reunião com reitores de universidades federais e de institutos federais de ensino, no Palácio do Planalto. Foto: Marcelo Camargo/Agência Brasil

(Brasília (DF), 10/06/2024 - A ministra de Ciência e Tecnologia, Luciana Santos, durante reunião com reitores de universidades federais e de institutos federais de ensino, no Palácio do Planalto. Foto: Marcelo Camargo/Agência Brasil)

-

20/38

Brasília (DF), 30/08/2023 - O ministro das Relações Exteriores, Mauro Vieira, durante declaração à imprensa, no Palácio Itamaraty, após encontro com o ministro das Relações Exteriores do Paraguai, Rubén Ramírez Lezcano, Foto: Marcelo Camargo/Agência Brasil

(Mauro Vieira, ministro das Relações Exteriores)

-

21/38

Brasília, (DF) - 06/04/2024 - O ministro da Secretaria-Geral da Presidência da República, Márcio Macêdo, fala a imprensa, na portaria da Granja do Torto. Foto Valter Campanato/Agência Brasil.

(Brasília, (DF) - 06/04/2024 - O ministro da Secretaria-Geral da Presidência da República, Márcio Macêdo, fala a imprensa, na portaria da Granja do Torto. Foto Valter Campanato/Agência Brasil.)

-

22/38

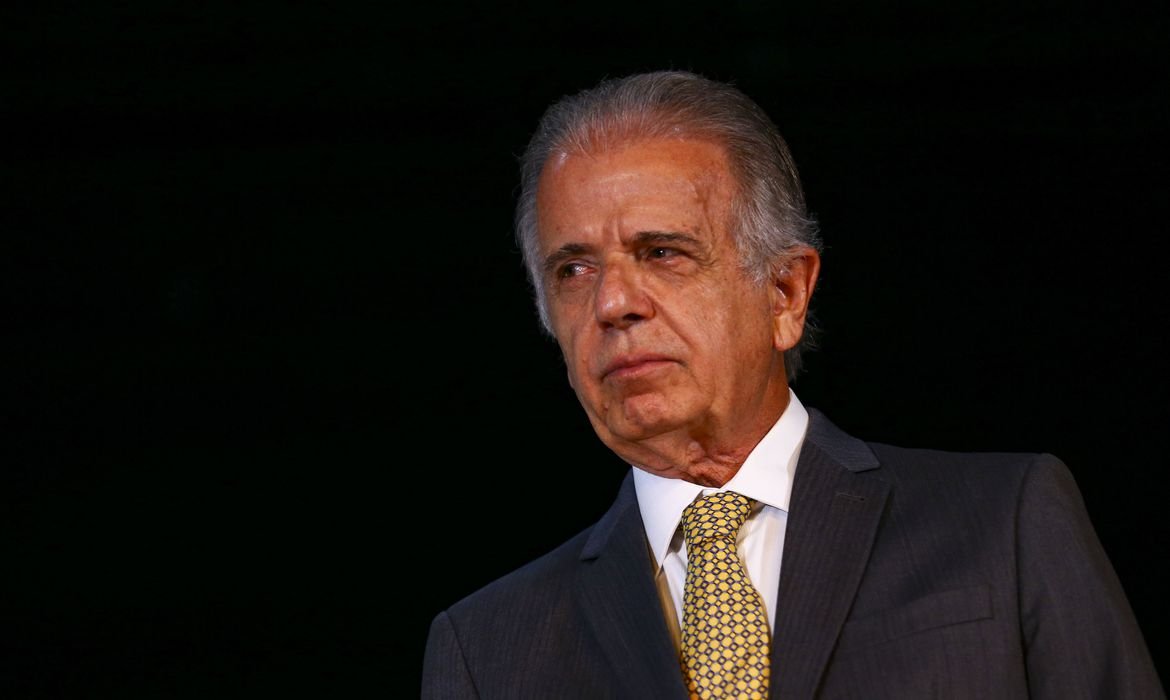

O futuro ministro da Defesa, José Múcio, durante anúncio de ministros no CCBB Brasília.

(José Múcio, ministro da Defesa)

-

23/38

Brasília (DF), 27/11/2023, Ministro do GSI, Marcos Antônio Amaro dos Santos (General Amaro), durante cerimônia de comemoração de 85 anos do GSI, onde foi apresentado a nova estrutura do órgão, e para permitir captura de imagens de treinamentos de segurança presidencial + outras competências do GSI (segurança da informação, segurança nuclear, Programa Nuclear Brasileiro, viagens presidenciais etc.). Foto: Antonio Cruz/Agência Brasil

(GSI completa 85 anos e apresenta nova estrutura)

-

24/38

(Márcio França, ministro do Empreendedorismo, da Microempresa e da Empresa de Pequeno Porte)

-

25/38

A Ministra da Cultura, Margareth Menezes, participa do programa Brasil em Pauta, da TV brasil.

(Margareth Menezes, ministra da Cultura)

-

26/38

Marina Silva, do Ministério do Meio Ambiente

(Marina Silva, ministra do meio ambiente)

-

27/38

Brasília (DF) 16/05/2024 O ministro do Desenvolvimento Agrário, Paulo Teixeira, participa de ato no II Aquilombar, Jornada de Lutas dos Quilombolas do Brasil

Foto: Fabio Rodrigues-Pozzebom/ Agência Brasil

(Brasília (DF) 16/05/2024 O ministro do Desenvolvimento Agrário, Paulo Teixeira, participa de ato no II Aquilombar, Jornada de Lutas dos Quilombolas do Brasil Foto: Fabio Rodrigues-Pozzebom/ Agência Brasil)

-

28/38

Renan Filho - ministro dos Transporte (Leandro Fonseca/Exame)

Foto: Leandro Fonseca

data: 10/07/2023

(Renan Filho, ministro dos Transporte)

-

29/38

A entrega do documento foi feita pelo presidente da Ordem dos Advogados do Brasil (OAB), Beto Simonetti

(Ricardo Lewandowski, ministro da Justiça e Segurança Pública)

-

30/38

Brasília (DF) 13/06/2023 Ministros das Cidades, Jader Filho, e da Casa Civil, Rui Costa, participam de audiência pública conjunta das Comissões de Meio Ambiente (CMA), de Infraestrutura (CI) e de Desenvolvimento Regional (CDR), todas do Senado Foto Lula Marques/ Agência Brasil.

(Brasília (DF) 13/06/2023 Ministros das Cidades, Jader Filho, e da Casa Civil, Rui Costa, participam de audiência pública conjunta das Comissões de Meio Ambiente (CMA), de Infraestrutura (CI) e de Desenvolvimento Regional (CDR), todas do Senado Foto L)

-

31/38

Brasília (DF), 07/11/2023 - A ministra do Planejamento, Simone Tebet, durante a abertura do 6º Brasil Investment Forum (BIF 2023), no Palácio Itamaraty. O evento reúne ministros e representantes do setor empresarial para discutir as oportunidades no Brasil para investidores estrangeiros. Foto: Marcelo Camargo/Agência Brasil

(Simone Tebet, ministra do Planejamento e Orçamento)

-

32/38

Brasília (DF) 22/05/2024 O ministro de Portos e Aeroportos, Silvio Costa Filho, dá entrevista ao programa Bom Dia, Ministro

Foto: Fabio Rodrigues-Pozzebom/ Agência Brasil

(Silvio Costa Filho, ministro dos Portos e Aeroportos)

-

33/38

(Sônia Guajajara, ministra dos Povos Indígenas)

-

34/38

Brasília (DF) 05-06-2024 Comissão de Fiscalização Financeira e Controle da Câmara realiza audiência pública para ouvir o ministro da Controladoria-Geral da União (CGU), Vinícius Marques de Carvalho. Foto Lula Marques/ Agência Brasil

(Vinícius Marques de Carvalho, ministro da Controladoria-Geral da União (CGU))

-

35/38

Wellington Dias - Governador do Piauí

Foto:

data: 25/11/2021

(Wellington Dias, ministro do Desenvolvimento e Assistência Social)

-

36/38

Ministro da Integração e do Desenvolvimento Regional, Waldez Góes fala sobre o temporal que devastou o Litoral Norte de São Paulo no fim de semana

(Waldez Góes, ministro da Integração e Desenvolvimento Regional)

-

37/38

Macaé Evaristo - Agência Brasil

(Ministra Macaé Evaristo em São Paulo)

-

38/38

ministro da Secretaria de Comunicação Social da Presidência, Sidônio Palmeira, durante entrevista coletiva no Palácio do Planalto. Foto: Marcelo Camargo/Agência Brasil

(ministro da Secretaria de Comunicação Social da Presidência, Sidônio Palmeira, durante entrevista coletiva no Palácio do Planalto. Foto: Marcelo Camargo/Agência Brasil)

:format(webp))