Dois anos de desequilíbrio: a incerteza fiscal e seus impactos nos juros e investimentos

Dúvidas sobre a questão fiscal têm feito com que a política monetária seja usada em alta dosagem

Panorama Econômico

Publicado em 18 de setembro de 2024 às 13h30.

Por Tiago L. Ranalli*

Vivemos um momento de desequilíbrio. Dúvidas sobre a questão fiscal, somadas aos discursos do presidente sobre a atuação do Banco Central, têm feito com que a política monetária, um remédio amargo, seja usada em alta dosagem.

Desde a eleição em 2022, o discurso do novo governo tem deixado o mercado nervoso, preocupado com a estabilidade econômica. Ainda em 2023, primeiro ano do novo governo, vivemos momentos de tensão a cada novo dado sobre a questão fiscal. Aos poucos, parecia que o primeiro ano do novo governo seria “um ano perdido”, mas a partir do segundo ano teríamos maior cuidado com a questão fiscal. O déficit seria zerado e, a partir do terceiro ano, teríamos resultado positivo.

E assim começamos 2024. Um otimismo moderado com relação ao ano e ao futuro. Então chegou março, e tudo mudou. O governo anuncia que não teremos equilíbrio de contas neste ano e, provavelmente, não teremos equilíbrio até o final do governo. Quatro anos de déficits. O pessimismo estava de volta.

Vivíamos um ciclo de queda da taxa de juros. Analistas discutiam qual seria o juro no final do ciclo de queda e qual a velocidade. Ninguém duvidava que, no final do ciclo, chegaríamos a “1 dígito”. Foi então que o Banco Central, em reunião do Copom, em maio de 2024, resolveu encerrar o ciclo de queda, levando o presidente a novas e contundentes críticas. Mais do que o fim do ciclo, foi a divisão entre os membros do Copom, com os indicados pelo presidente votando pela continuação dos cortes.

Estava formada a tempestade perfeita: falta de credibilidade da política fiscal, Banco Central dividido e números fiscais ruins.

Dólar sobe, bolsa cai, curva abre. Já vimos este filme antes, e não gostamos.

A consequência desse quadro difícil é um grande desequilíbrio no mercado de juros. Vivemos hoje taxas de juros (nominal e real) muito acima do razoável. Poucas vezes o prêmio de risco atingiu números tão altos.

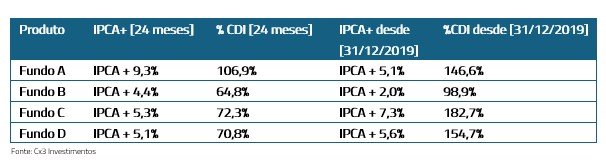

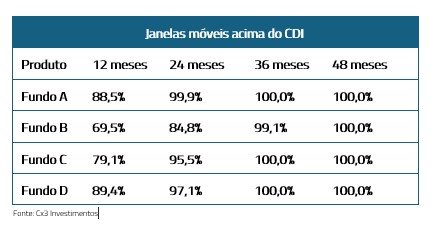

A tabela abaixo mostra a distorção do mercado de juros. Alguns fundos multimercados têm entregado retornos similares ou até maiores em relação ao IPCA, mas inferiores ao CDI.

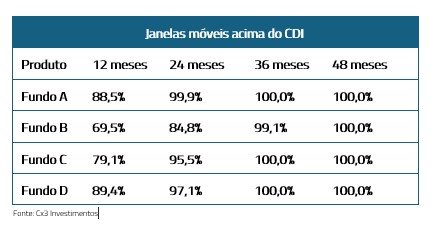

Se analisarmos os mesmos fundos por prazos maiores, vemos que quem manteve o investimento por 4 anos teve retorno superior ao CDI, independentemente da data do investimento.

Já para prazos curtos, de 12 meses, o retorno acima do CDI ficou entre 70% e 90% das janelas móveis.

A performance dos últimos 12 meses resultou em grandes resgates dos fundos multimercados. Foram quase 210 bilhões nos últimos 12 meses, 81 bilhões somente este ano, de acordo com o relatório de junho de 2024 da Anbima (fonte).

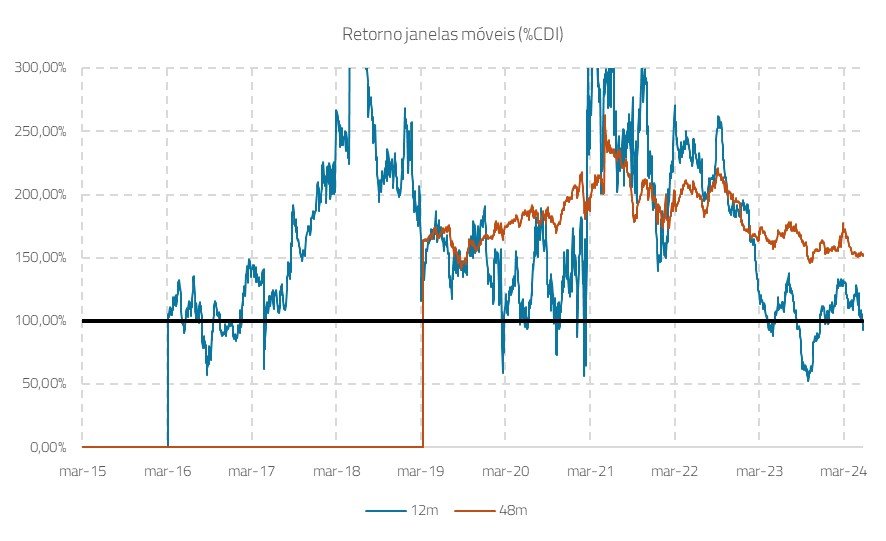

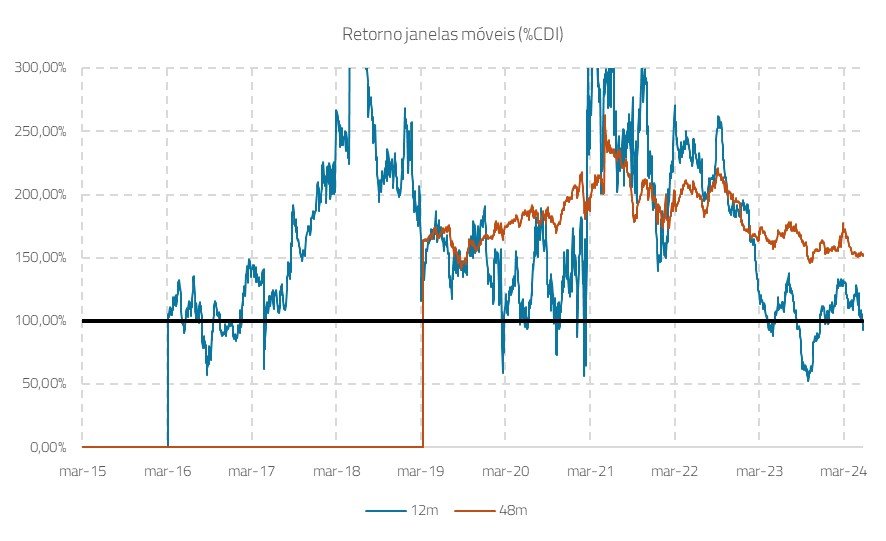

Para uma análise mais profunda, vamos utilizar o gráfico abaixo, que representa o retorno do Fundo A em diversas janelas móveis. Em janelas menores, como 12 meses, o investidor teve retornos que variam desde -50% do CDI até +300% do CDI. Para o investidor que ficou mais tempo (48 meses) nesse mesmo fundo, os retornos foram mais consistentes, variando entre 150% do CDI e 250% do CDI.

Portanto, não podemos desconsiderar fundos multimercados para o asset allocation, desde que investidos em produtos bem selecionados e nas janelas de tempo corretas.

*Tiago Ranalli é sócio da CX3 Consultoria e Gestão de Investimentos Ltda.

Por Tiago L. Ranalli*

Vivemos um momento de desequilíbrio. Dúvidas sobre a questão fiscal, somadas aos discursos do presidente sobre a atuação do Banco Central, têm feito com que a política monetária, um remédio amargo, seja usada em alta dosagem.

Desde a eleição em 2022, o discurso do novo governo tem deixado o mercado nervoso, preocupado com a estabilidade econômica. Ainda em 2023, primeiro ano do novo governo, vivemos momentos de tensão a cada novo dado sobre a questão fiscal. Aos poucos, parecia que o primeiro ano do novo governo seria “um ano perdido”, mas a partir do segundo ano teríamos maior cuidado com a questão fiscal. O déficit seria zerado e, a partir do terceiro ano, teríamos resultado positivo.

E assim começamos 2024. Um otimismo moderado com relação ao ano e ao futuro. Então chegou março, e tudo mudou. O governo anuncia que não teremos equilíbrio de contas neste ano e, provavelmente, não teremos equilíbrio até o final do governo. Quatro anos de déficits. O pessimismo estava de volta.

Vivíamos um ciclo de queda da taxa de juros. Analistas discutiam qual seria o juro no final do ciclo de queda e qual a velocidade. Ninguém duvidava que, no final do ciclo, chegaríamos a “1 dígito”. Foi então que o Banco Central, em reunião do Copom, em maio de 2024, resolveu encerrar o ciclo de queda, levando o presidente a novas e contundentes críticas. Mais do que o fim do ciclo, foi a divisão entre os membros do Copom, com os indicados pelo presidente votando pela continuação dos cortes.

Estava formada a tempestade perfeita: falta de credibilidade da política fiscal, Banco Central dividido e números fiscais ruins.

Dólar sobe, bolsa cai, curva abre. Já vimos este filme antes, e não gostamos.

A consequência desse quadro difícil é um grande desequilíbrio no mercado de juros. Vivemos hoje taxas de juros (nominal e real) muito acima do razoável. Poucas vezes o prêmio de risco atingiu números tão altos.

A tabela abaixo mostra a distorção do mercado de juros. Alguns fundos multimercados têm entregado retornos similares ou até maiores em relação ao IPCA, mas inferiores ao CDI.

Se analisarmos os mesmos fundos por prazos maiores, vemos que quem manteve o investimento por 4 anos teve retorno superior ao CDI, independentemente da data do investimento.

Já para prazos curtos, de 12 meses, o retorno acima do CDI ficou entre 70% e 90% das janelas móveis.

A performance dos últimos 12 meses resultou em grandes resgates dos fundos multimercados. Foram quase 210 bilhões nos últimos 12 meses, 81 bilhões somente este ano, de acordo com o relatório de junho de 2024 da Anbima (fonte).

Para uma análise mais profunda, vamos utilizar o gráfico abaixo, que representa o retorno do Fundo A em diversas janelas móveis. Em janelas menores, como 12 meses, o investidor teve retornos que variam desde -50% do CDI até +300% do CDI. Para o investidor que ficou mais tempo (48 meses) nesse mesmo fundo, os retornos foram mais consistentes, variando entre 150% do CDI e 250% do CDI.

Portanto, não podemos desconsiderar fundos multimercados para o asset allocation, desde que investidos em produtos bem selecionados e nas janelas de tempo corretas.

*Tiago Ranalli é sócio da CX3 Consultoria e Gestão de Investimentos Ltda.